Tin tức

Thị trường tài chính khu vực châu Á - Thái Bình Dương Năm 2010: ba rủi ro chính (28/12)

06/08/2010 - 67 Lượt xem

|

1. Sự hình thành của bong bóng tài chính Sự phát triển kinh tế của các nước trong khu vực châu Á - Thái Bình Dương phụ thuộc lớn vào xuất khẩu. Chính vì vậy, tỷ giá giao dịch của đồng nội tệ và các đồng tiền chủ chốt khác, đặc biệt là đô la Mỹ, có ảnh hưởng trực tiếp đến lợi thế kinh doanh. Một trong những thách thức đối với xuất khẩu của khu vực năm nay là sự sụt giảm mạnh của đồng đô la Mỹ so với hầu hết các đồng tiền khác (trong vòng một năm qua đô la Mỹ tăng xấp xỉ 18% so với euro và 26% so với đồng won Hàn Quốc).

Trong ngắn hạn, khi tỷ giá với đồng đô la Mỹ thay đổi không đáng kể, biện pháp này đã tỏ ra hữu hiệu với rất nhiều nền kinh tế như Trung Quốc, Hồng Kông, Ấn Độ và Đài Loan. Kết quả là xuất khẩu phục hồi mạnh mẽ và được kỳ vọng sẽ nhanh chóng trở lại thời kỳ trước khi khủng hoảng. Tuy nhiên, mặt trái của chính sách này là lượng cung tiền khổng lồ lại được bơm vào nền kinh tế. Không khó hiểu để đoán được thị trường bất động sản và thị trường tài chính chắc chắn sẽ là kênh hấp thụ chính. Lấy ví dụ như Trung Quốc, ngay sau khi chính sách tiền tệ được thực hiện, thị trường tài chính và thị trường bất động sản nhanh chóng tăng trưởng nóng. Nếu đồng đô la Mỹ tiếp tục đà suy yếu như hiện nay và các ngân hàng thương mại tiếp tục giải ngân nguồn tiền “dư dả” từ chính phủ thông qua các biện pháp kích cầu, “bong bóng” trên thị trường tài chính và thị trường bất động sản có nguy cơ sẽ tiếp tục phình to. Và khi chính phủ ngừng các biện pháp kích cầu hoặc khi chính sách tiền tệ bị thắt chặt, “bong bóng” sẽ xì hơi và tài sản sẽ quay trở lại với giá trị thực. Tuy nhiên, liệu chính phủ các nước còn sự lựa chọn nào khác tốt hơn khi muốn giữ vững tốc độ phục hồi của nền kinh tế? Có lẽ đây chính là cái giá phải trả cho thời kỳ hậu khủng hoảng; tuy nhiên, mức độ rủi ro còn phụ thuộc rất nhiều vào khả năng xử lý của chính phủ các nước trong quá trình điều tiết nền kinh tế. 2. Lạm phát trong trung và dài hạn

(ii) Thứ hai, năng lực sản xuất của hầu hết các nước trong khu vực đều đang trong tình trạng dư thừa sau khi xuất khẩu tụt dốc và nhu cầu tiêu dùng nội địa chững lại. Các công ty đều xác định chỉ thu hẹp sản xuất tạm thời nên có thể nhanh chóng khôi phục sản suất khi đơn đặt hàng tăng lên. Vì thế, mặc dù nguồn tiền ra thị trường khá dồi dào nhưng cầu vẫn chưa đủ lớn để hấp thụ toàn bộ năng lực sản xuất dẫn đến giá hàng hóa hầu như không bị ảnh hưởng.

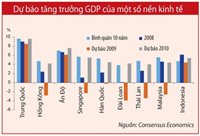

Mặc dù vậy, liệu “tuần trăng mật” này sẽ kéo dài được bao lâu khi mà tốc độ tăng trưởng của các nước năm 2010 đều được dự báo rất lạc quan. Cũng có nghĩa là giá cả của nhiều nguồn nguyên vật liệu chính sẽ dần hồi phục để phản ánh cân bằng giữa cung - cầu. Khi chi phí sản xuất tăng trở lại cùng với năng lực sản xuất dư thừa bị thu hẹp, lạm phát chắc chắn sẽ đe dọa nền kinh tế, trừ khi chính phủ thắt chặt chính sách tiền tệ. Khi đó, lựa chọn về mặt chính sách sẽ là tăng trưởng hay lạm phát? Nhiều khả năng chính phủ các nước sẽ ưu tiên cho tăng trưởng bao lâu lạm phát còn ở mức độ “chấp nhận được”! 3. Sự hồi phục của xuất khẩu có đáp ứng được kỳ vọng của nhà đầu tư?

Tuy nhiên, giả thuyết vẫn chỉ là giả thuyết. Nhìn vào cơ cấu tăng trưởng của các nước trong khu vực, có thể nhận thấy xuất khẩu đóng vai trò then chốt. Năm 2009 khi xuất khẩu tăng trưởng âm, chính phủ đã phải bơm vào nền kinh tế gói kích cầu khổng lồ để duy trì tốc độ phát triển. Câu hỏi đặt ra là nếu các gói kích cầu kết thúc hoặc bị thu hẹp đáng kể trong sáu tháng đầu năm 2010, điều gì sẽ xảy ra tiếp theo với xuất khẩu của các nước trong khu vực? Câu trả lời còn phụ thuộc vào khả năng hồi phục kinh tế của các thị trường nhập khẩu lớn như châu Âu và Mỹ. Vậy nên khó có thể đánh giá được liệu chỉ số EPS có đáp ứng được kỳ vọng của nhà đầu tư hay thị trường tài chính phải điều chỉnh để trở lại ngưỡng cân bằng? Đây là ẩn số mà chỉ có thời gian mới có câu trả lời chính xác. |

Nguồn: TBKTSG